Jak wypełnić formularz PCC-3? Podajemy wzór i deklaracje do pobrania.

Source: Pixabay

Source: Pixabay

Podatek od czynności cywilnoprawnych (PCC) to obowiązkowa opłata, którą muszą uiścić osoby dokonujące określonych transakcji – od zakupu nieruchomości, przez pożyczki prywatne, aż po umowy spółek. W Polsce obejmuje on zarówno obywateli, jak i cudzoziemców, w tym Ukraińców przebywających w kraju. W naszym przewodniku wyjaśniamy, kto i kiedy musi zapłacić PCC, jak go obliczyć oraz jakie transakcje są zwolnione z tego obowiązku. Formularzy są do pobrania na samym dole!

Spis treści

Czym jest podatek PCC?

Podatek od czynności cywilnoprawnych (PCC) to obowiązkowy podatek pobierany od niektórych transakcji i umów zawieranych w Polsce. Dotyczy on zarówno osób fizycznych, jak i firm oraz obejmuje szeroki wachlarz czynności prawnych, takich jak:

- Umowa kupna-sprzedaży rzeczy ruchomych;

- Nieruchomości

- Pożyczki prywatne;

- Umowy darowizny;

- Umowy spółek;

- Umowy zamiany, dożywocia i działu spadku;

- Hipoteki i ustanowienie ograniczonych praw rzeczowych.

Podatek PCC dotyczy zarówno Polaków, jak i obywateli Ukrainy przebywających w Polsce, jeśli dokonują oni czynności objętych tym obowiązkiem.

Podatek od czynności cywilnoprawnych a zakup samochodu

Podatek PCC obowiązuje przy zakupie samochodu na rynku wtórnym, ale nie we wszystkich przypadkach. Oto najważniejsze informacje dotyczące PCC w kontekście nabycia pojazdu:

Kiedy należy zapłacić podatek ?

PCC w wysokości 2% wartości rynkowej pojazdu należy uiścić, gdy:

- Kupujesz samochód używany od osoby prywatnej w Polsce.

- Transakcja odbywa się na podstawie umowy kupna-sprzedaży.

- Sprzedający nie prowadzi działalności gospodarczej związanej z handlem pojazdami.

Kiedy podatek PCC nie obowiązuje?

Nie musisz płacić PCC, jeśli:

- Kupujesz nowy samochód od dealera – wtedy transakcja objęta jest VAT.

- Kupujesz pojazd od firmy, która wystawia fakturę VAT.

- Wartość pojazdu nie przekracza 1 000 zł (zwolnienie z PCC).

- Pojazd jest zakupiony za granicą – wtedy podlega innym przepisom podatkowym.

Jak obliczyć podatek ?

Podatek wynosi 2% wartości rynkowej pojazdu.

Przykład: Jeśli kupujesz samochód za 30 000 zł, to PCC wynosi 600 zł

Co w przypadku samochodu na ukraińskich tablicach?

Jeśli kupujesz pojazd zarejestrowany w Ukrainie, obowiązują dodatkowe kwestie:

- Samochód może wymagać przerejestrowania w Polsce i opłacenia akcyzy.

- PCC dotyczy tylko transakcji, w których sprzedawca i kupujący są osobami prywatnymi w Polsce.

- Jeśli samochód nie zostanie zarejestrowany w Polsce, transakcja może nie podlegać PCC, ale podatek może być wymagany w innym kraju.

Kiedy należy zapłacić podatek PCC?

Source: Pixabay

PCC należy zapłacić nie później niż 14 dni od zawarcia umowy, poprzez złożenie deklaracji PCC-3.

Jak i gdzie zapłacić PCC?

Podatek PCC można opłacić na kilka sposobów:

- przelewem na rachunek właściwego urzędu skarbowego,

- osobiście w kasie urzędu skarbowego.

Deklarację PCC-3 można złożyć:

- elektronicznie w systemie e-Deklaracje

- osobiście w urzędzie skarbowym;

- pocztą tradycyjną.

Kto powinien płacić podatek PCC?

Osoba zobowiązana do zapłaty PCC zależy od rodzaju umowy:

- sprzedaż – kupujący,

- pożyczka – pożyczkobiorca,

- darowizna – obdarowany,

- dział spadku lub zniesienie współwłasności – osoba przejmująca majątek ponad swój udział,

- ustanowienie hipoteki – w przypadku kredytu hipotecznego PCC pobiera i odprowadza notariusz,

- umowa spółki – spółka (lub wszyscy wspólnicy w przypadku spółki cywilnej).

Zwolnienia z PCC – kto nie musi płacić?

Niektóre transakcje są zwolnione z PCC, np.:

- zakup mieszkania od dewelopera (VAT zamiast PCC);

- zakup pierwszego mieszkania na rynku wtórnym (od 31 sierpnia 2023 r.);

- pożyczki w najbliższej rodzinie;

- zakup przedmiotów ruchomych o wartości do 1 tys. zł.

Konsekwencje niezapłacenia PCC:

Wysokość kary za nieuiszczenie podatku PCC-3 jest zmienna i zależy od obowiązującego minimalnego wynagrodzenia za pracę. Zgodnie z przepisami może wynosić od 1/10 do nawet 20-krotności tej kwoty. Oznacza to, że wraz ze wzrostem płacy minimalnej każdego roku rośnie również maksymalna możliwa grzywna.

Stawki podatku PCC

Stawki podatku PCC

Przykład: Jeśli kupujesz używaną Toyotę za 30 000 zł, podatek PCC wynosi 600 zł (2% wartości pojazdu).

Jak obliczyć podatek PCC?

Wzór:

PCC = Wartość transakcji x Stawka PCC

Przykłady obliczenia:

- Kupujesz mieszkanie za 400 000 zł – PCC wyniesie: 400000 x 2% = 8000 zł

- Jeśli zaciągasz prywatną pożyczkę w wysokości 50 000 zł, to PCC wynosi: 50000 x 0,5% = 250 zł

Instrukcja wypełnienia PCC-3

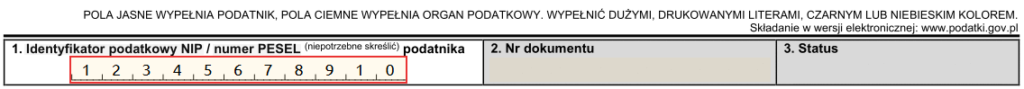

Poz. 1. Identyfikator podatkowy

Poz. 1. Identyfikator podatkowy

W poz. 1 należy podać identyfikator podatkowy podatnika składającego deklarację(zależy to od tego, jak było zakupione, na firmę czy jako osoba fizyczna).

PESEL, jeśli osoba fizyczna:

- nie prowadzi działalności gospodarczej lub

- nie jest zarejestrowanym podatnikiem VAT

NIP, jeśli osoba fizyczna:

- prowadzi działalność gospodarczą lub jest podatnikiem VAT lub

- jest płatnikiem podatków, składek na ubezpieczenie społeczne i / lub zdrowotne.

Poz. 2 i 3 – nie wypełniamy, te pola wypełnia Organ Podatkowy. Wszystkie ciemne pola wypełnia Organ Podatkowy.

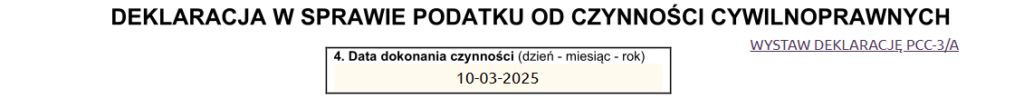

Poz. 4. Data dokonania czynności cywilnoprawnej

Poz. 4. Data dokonania czynności cywilnoprawnej

W poz. 4 należy podać dzień, miesiąc i rok dokonania czynności cywilnoprawej (na przykład w przypadku kupowania samochodu, należy wpisać datę zakupu pojazdu z dnia podpisania umowy sprzedaży), czyli datę zawarcia umowy lub jej zmiany. Uwaga! Nie wpisuj tutaj datę wypełnienia deklaracji PCC-3.

Dołącz do naszego kanału Telegram, naszej strony na Facebooku i Instagramie. Dzięki temu będziesz na bieżąco z najnowszymi wiadomościami i wydarzeniami.

Część A MIEJSCE I CEL SKŁADANIA DEKLARACJI

Część A MIEJSCE I CEL SKŁADANIA DEKLARACJI

Poz. 5 Urząd skarbowy, do którego jest adresowana deklaracja

W poz. 5 należy wpisać urząd skarbowy, którym kieruje naczelnik urzędu skarbowego ustalony według zasad niżej wymienionych:

- Listę urzędów skarbowych znajdziesz Tutaj

- Nieruchomości (sprzedaż, użytkowanie wieczyste, spółdzielcze prawa do lokalu) – właściwy jest urząd skarbowy ze względu na miejsce położenia nieruchomości.

- Rzeczy ruchome i prawa majątkowe niezwiązane z nieruchomościami – urząd skarbowy właściwy ze względu na miejsce zamieszkania lub siedzibę podatnika. W przypadku solidarnie zobowiązanych podmiotów – urząd jednego z nich.

- Hipoteka – urząd skarbowy odpowiedni dla miejsca zamieszkania/siedziby składającego oświadczenie. Jeśli składa je kilka podmiotów, decyduje miejsce zamieszkania jednego z nich.

- Umowa spółki – urząd skarbowy właściwy dla siedziby spółki.

- Umowy zamiany:

- Jeśli dotyczą wyłącznie nieruchomości – urząd skarbowy właściwy dla nieruchomości o wyższej wartości.

- Jeśli obejmują nieruchomości i inne prawa – urząd skarbowy właściwy dla nieruchomości w Polsce.

- W pozostałych przypadkach – urząd skarbowy odpowiedni dla jednej ze stron.

Jeśli nie można ustalić właściwego organu według powyższych zasad, właściwy jest Trzeci Urząd Skarbowy Warszawa-Śródmieście.

W przypadku rzeczy i praw majątkowych za granicą, podatek PCC rozlicza urząd skarbowy zgodny z miejscem zamieszkania/siedzibą nabywcy.

Poz. 6 Cel złożenia deklaracji

W pozycji 6 należy zaznaczyć odpowiednie pole w zależności od rodzaju składanej deklaracji:

- Pole 1 – jeśli deklaracja składana jest po raz pierwszy.

- Pole 2 – jeśli składana jest korekta deklaracji.

CZĘŚĆ B. DANE PODATNIKA DOKONUJĄCEGO ZAPŁATY LUB ZWOLNIONEGO Z PODATKU

CZĘŚĆ B. DANE PODATNIKA DOKONUJĄCEGO ZAPŁATY LUB ZWOLNIONEGO Z PODATKU

Poz. 7. Podmiot składający deklarację (zaznaczyć właściwy kwadrat)

Poz. 7. Podmiot składający deklarację

W poz. 7 należy zaznaczyć właściwy kwadrat w zależności od kategorii podatnika:

- gdy po stronie podatnika (nabywcy) występuje więcej niż jeden podmiot – należy zaznaczyć kwadrat 1 (podmiot zobowiązany solidarnie do zapłaty podatku), np. kupujący samochód na współwłasność, po zaznaczeniu tego kwadratu do PCC-3 dołącz formularz PCC-3/A.

- strony umowy zamiany – należy zaznaczyć kwadrat 2;

- wspólnika spółki cywilnej – należy zaznaczyć kwadrat 3;

- podmiotu, o którym mowa art. 9 pkt 10 lit. b ustawy, czyli pożyczkobiorcy, który otrzymał pożyczkę od osoby najbliższej (małżonek, zstępny, wstępny, pasierb, rodzeństwo, ojczym, macocha) i chce skorzystać ze zwolnienia od podatku – należy zaznaczyć kwadrat 4 ;

- będący jedynym kupującym (wymienionym w umowie sprzedaży) lub składający oświadczenie o ustanowieniu hipoteki na nieruchomości stanowiącej jego wyłączną własność – należy zaznaczyć kwadrat 5.

Poz. 8. Rodzaj podatnika (zaznaczyć właściwe pole)

Poz. 8. Rodzaj podatnika

W pozycji 8 należy zaznaczyć odpowiednie pole w zależności od statusu podatnika – jeśli jest to podmiot niebędący osobą fizyczną (np. spółka z o.o.), wybiera się pole 1, natomiast dla osoby fizycznej – pole 2.

Poz. 9. Nazwa pełna/Nazwisko, pierwsze imię, data urodzenia.

Poz. 9. Nazwa pełna/Nazwisko, pierwsze imię, data urodzenia.

W poz. 9 w zależności od rodzaju podatnika należy wpisać:

- w przypadku podatnika niebędącego osobą fizyczną – pełną nazwę firmy;

- w przypadku osoby fizycznej – nazwisko, pierwsze imię oraz datę urodzenia

Poz. 10. Nazwa skrócona/Imię ojca, imię matki

Poz. 10. Nazwa skrócona/Imię ojca, imię matki

W poz. 10 podobnie jak w poz. 9 w zależności od rodzaju podatnika należy podać:

- w przypadku podmiotu niebędącego osobą fizyczną – skróconą nazwę

- w przypadku osób fizycznych – imię ojca i matki

B.2. ADRES SIEDZIBY/ AKTUALNY ADRES ZAMIESZKANIA

B.2. ADRES SIEDZIBY/ AKTUALNY ADRES ZAMIESZKANIA

W tej części należy podać adres siedziby lub aktualny adres zamieszkania podatnika obowiązujący na dzień dokonania czynności. Jeśli podatnik nie posiada meldunku, należy wpisać aktualny adres zamieszkania.

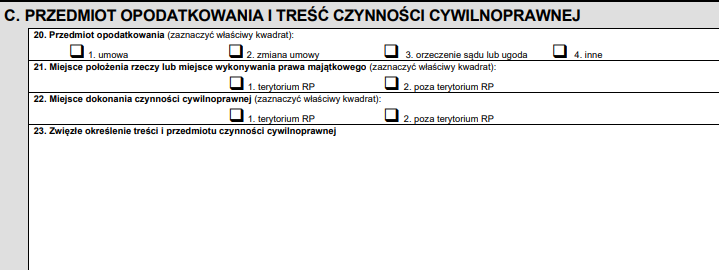

CZĘŚĆ C. PRZEDMIOT OPODATKOWANIA I TREŚĆ CZYNNOŚCI CYWILNOPRAWNEJ

CZĘŚĆ C. PRZEDMIOT OPODATKOWANIA I TREŚĆ CZYNNOŚCI CYWILNOPRAWNEJ

Poz. 20. Przedmiot opodatkowania (zaznaczyć właściwy punkt)

W pozycji tej należy zaznaczyć właściwy punkt odnośnie do przedmiotu opodatkowania, jeśli jest to:

- umowa – należy zaznaczyć punkt 1,

- zmiana umowy – należy zaznaczyć punkt 2,

- orzeczenie sądu lub ugoda – należy zaznaczyć punkt 3,

- inny (np. oświadczenie o ustanowieniu hipoteki) – należy zaznaczyć punkt 4.

Poz. 21. Miejsce położenia rzeczy lub miejsce wykonywania prawa majątkowego

Należy zaznaczyć właściwy punkt:

- jeżeli rzeczy położone są na terytorium RP lub prawa majątkowe wykonywane są na terytorium RP – należy zaznaczyć punkt 1;

- jeżeli rzeczy położone są poza terytorium RP lub prawa majątkowe wykonywane poza terytorium RP – należy zaznaczyć punkt 2.

Poz. 22. Miejsce dokonania czynności cywilnoprawnej

Należy zaznaczyć miejsce zawarcia umowy, w przypadku, gdy:

- czynność została dokonana na terytorium RP- należy zaznaczyć pole 1;

- czynność została dokonana poza terytorium RP – należy zaznaczyć pole 2.

Czy osoby do 26 roku życia muszą składać PIT?

Poz. 23. Zwięzłe określenie treści i przedmiotu czynności cywilnoprawnej

Należy wskazać rodzaj umowy, jej przedmiot i cechy charakterystyczne tego przedmiotu, np. umowa sprzedaży samochodu osobowego, w tym trzeba opisać:

Przykład:

- Samochód osobowy marki Opel Astra

- Wersja: Enjoy

- Rok produkcji: 2010

- Pojemność silnika: 1,6

- Numer rejestracyjny: SX 25252

- Wartość: 25 000 zł

- Stan techniczny: bez uszkodzeń

Urząd skarbowy w Polsce – jak działa i co oferuje dla Ukraińców?

CZĘŚĆ D. OBLICZENIE NALEŻNEGO PODATKU OD CZYNNOŚCI CYWILNOPRAWNYCH, Z WYJĄTKIEM UMOWY SPÓŁKI I JEJ ZMIANY

CZĘŚĆ D. OBLICZENIE NALEŻNEGO PODATKU OD CZYNNOŚCI CYWILNOPRAWNYCH, Z WYJĄTKIEM UMOWY SPÓŁKI I JEJ ZMIANY

Poz. 26. Podstawa opodatkowania (po zaokrągleniu do pełnych zł) w przypadku umowy sprzedaży

W poz. 26 należy podać podstawę opodatkowania, na przykład wartość rynkową pojazdu.

Poz. 27, 46 i 53 należy wpisać kwotę podatku

Przykład obliczenia podatku:

Koszt samochodu – 25 000 złotych, podatek – 2%

25.000 x 2% = 500 zł

CZĘŚĆ H. INFORMACJA O ZAŁĄCZNIKACH

CZĘŚĆ H. INFORMACJA O ZAŁĄCZNIKACH

Poz. 62. Liczba dołączonych załączników PCC-3/A

W poz. 62 rubrykę należy wypełnić i podać liczbę załączników, w przypadku:

- gdy po stronie nabywcy występuje więcej niż jeden podmiot;

- umowy zamiany;

- umowy spółki cywilnej.

Na przykład: gdy pojazd kupuję więcej niż jedna osoba, należy umieścić informacje o załączniku PCC-3/A o którym wspomniałem wyżej. Warto pamiętać, że każdy ze współwłaścicieli powinien mieć oddzielny załącznik.

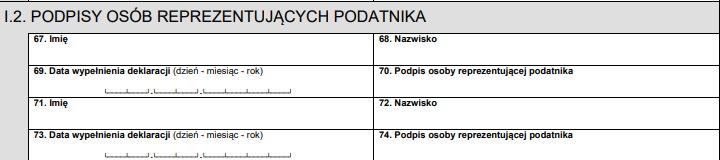

CZĘŚĆ I. PODPIS PODATNIKA ALBO OSÓB REPREZENTUJĄCYCH PODATNIKA

CZĘŚĆ I. PODPIS PODATNIKA ALBO OSÓB REPREZENTUJĄCYCH PODATNIKA

Poz. 63 – 66

W tych miejscach należy podać swoje imię i nazwisko, datę wypełnienia deklaracji i złożyć czytelny podpis.

Poz. 67 – 74(Pola dla dwóch osób)

Poz. 67 – 74

Jeżeli reprezentuje Cię osoba trzecia – na podstawie ważnego pełnomocnictwa, podaj jej dane w Części I.2. (W przypadku jednej reprezentującej osoby należy wypełnić tylko 67-70)

Dodatkowe wyjaśnienia – wynajem mieszkań, kupno nieruchomości.

Jak uniknąć błędów przy składaniu PCC-3?

- Sprawdź poprawność danych (imię, nazwisko, NIP/PESEL, adres).

- Nie zapomnij o terminie – 14 dni!

- Upewnij się, że wpisujesz właściwy urząd skarbowy.

- Podaj dokładną wartość transakcji.

- Dołącz dowód opłacenia PCC (jeśli składane osobiście).

Czy trzeba płacić podatek kiedy wynajmujesz mieszkanie

W przypadku wynajmu mieszkań podatek PCC nie ma zastosowania, jeśli umowa podlega podatkowi VAT. Jednak w sytuacji wynajmu bez działalności gospodarczej mogą pojawić się zobowiązania podatkowe.

Co w przypadku kupna nieruchomości

Osoby kupujące mieszkanie na rynku wtórnym muszą zapłacić 2% podatku PCC, który uiszcza kupujący. Nowe mieszkania od dewelopera są objęte podatkiem VAT, co zwalnia je z PCC.

Wzory dokumentów do pobrania

Podatek PCC: krótkie podsumowanie

Podatek PCC – to obowiązkowe opłaty za transakcje cywilnoprawne, których nie można bagatelizować. Najważniejsze jest terminowe złożenie PCC-3 oraz poprawne wyliczenie kwoty podatku. Warto korzystać z dostępnych wzorów formularzy i instrukcji, aby uniknąć błędów. Też te sprawy łatwo można załatwić u notariusza.